财税资讯和常见问题

Tax information and FAQs

Tax information and FAQs

产能出海:主要基于生产制造企业的海外建厂,对物流的需求主要为供应链服务,服务合作以 B2B 为主,物流需求的拉动来自中国企业出海投资,供给端竞争优势重在供应链服务能力。

产品出海:主要基于出口商品贸易,对物流的需求主要来自货品的空运或海运运输,服务合作以 B2B 或 B2C 为主,物流需求的拉动来自一带一路国家的集运发展及面向欧美跨境电商发展,供给端竞争优势重在运力。

报告页数:42页 发布时间:2024年12月

出海分产能出海和产品出海,重视供应链服务出海需求。产能出海基于海外建厂,需求来自供应链服务;产品出海基于出口贸易,需求来自空运海运,供给优势在运力。

第一章 供应链服务:企业产能出海带来国际供应链服务需求

1.1 人口红利减弱带动产业链转移,关税预期加速中国企业出海

1.1.1 特朗普 1.0 时期:我国出口短期抢运,中长期结构性转移

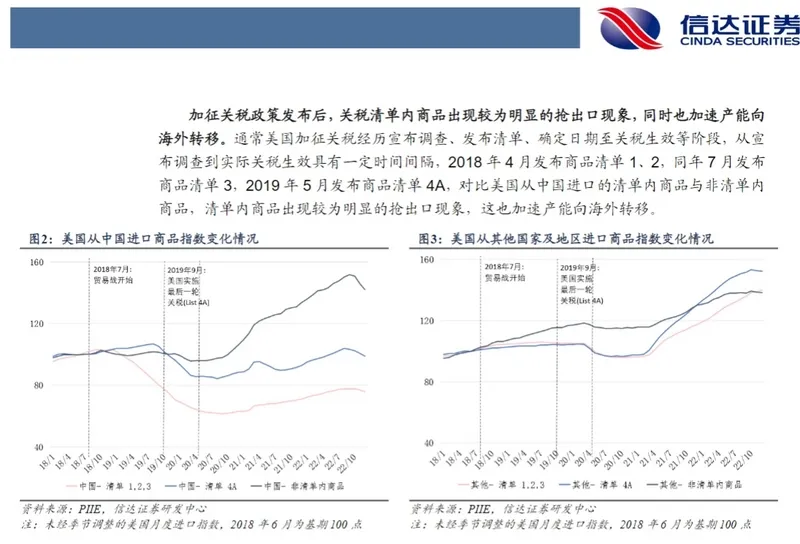

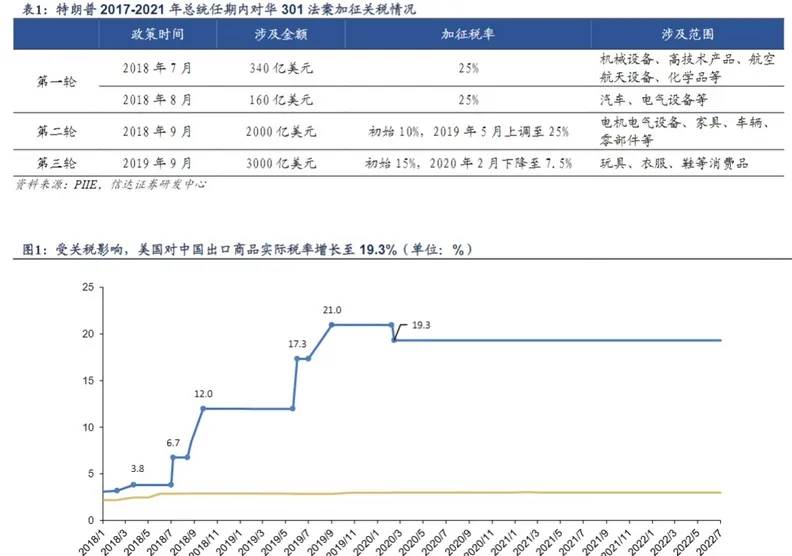

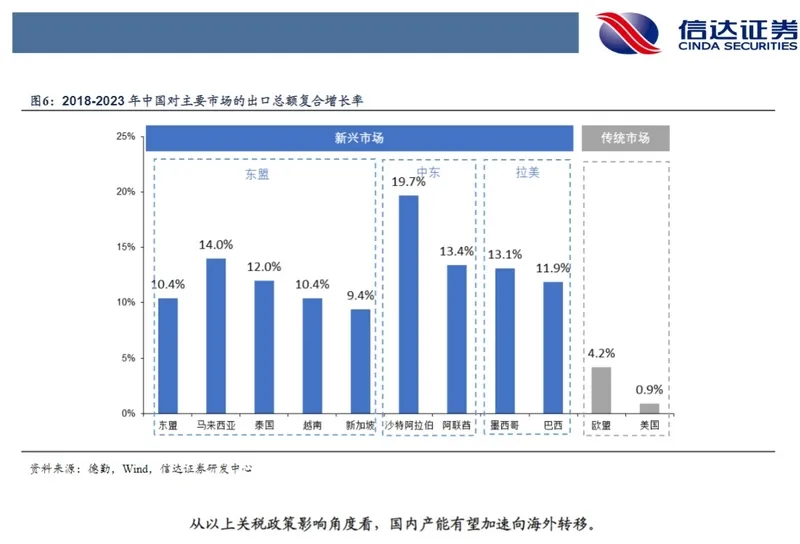

特朗普时期关税提升,我国出口短期抢运,中长期向新兴经济体转移,加速企业海外建厂。

1.1.2 成本驱动叠加关税预期,中国企业加速海外建厂

人口红利减弱和产能过剩促使中国企业加速海外建厂,特别是新能源汽车产业链,以规避关税壁垒、利用低成本优势。

1.2 伴随中国企业走出去,第三方供应链服务出海方兴未艾

出海供应链复杂,依赖专业第三方服务。中国企业信任国内物流品牌,出海物流市场广阔,国内物流品牌有先发优势。

1.3 重点推荐顺丰控股:综合大物流龙头,国际业务带来新增长曲线

顺丰控股业务多元化,国际业务毛利率高,市场空间大。借力鄂州机场,国际业务有望加速发展。

1.4 产业端关注菜鸟智慧物流:电商洞察+科技实力奠定独特基因

菜鸟智慧物流拥有电商洞察力和科技实力,国际物流业务领先,跨境电商物流网络广覆盖,随中国企业出海迎来发展机遇。

第二章 集运及港口:一带一路国家贸易或带来集运维稳

2.1“一带一路”合作国的消费升级具备广阔空间,支撑相关货运需求

“一带一路”合作国消费升级,货运需求广阔,特别是亚洲和非洲地区,年轻人口结构支撑长期消费力增长。

2.2“一带一路”合作国相关需求有助于消化国内过剩的产能

对“一带一路”合作国出口增加有助于消化国内过剩产能,进出口金额持续增长,特别是拉丁美洲和非洲。

2.3 对港航业的影响:下行风险有限,我们预计需求整体或维持平稳

“一带一路”合作国贸易支撑集装箱航运和港口吞吐量,航程长于中美航线,航运需求稳健。

2.4 建议关注:中远海控、青岛港、招商港口

中远海控、青岛港、招商港口受益于“一带一路”贸易增长,货运量和业绩稳健增长,分红回报高。

第三章 国际空运物流:基于亚洲电商低价,跨境电商需求或持续提升

3.1 亚洲电商消费品价格低具备性价比

亚洲国家制造业发达,供应链完善,物流成本低,电商消费品价格优势明显。

3.2 欧美地区网购需求增加,电商零售额提升较快

欧美地区网购需求增加,电商零售额快速增长,但电商渗透率仍低于中国。

3.3 跨境电商物流链路打通,美国 80 美元下商品免检免关税,具备可行性

跨境电商物流链路成熟,美国80美元以下包裹免税政策助推跨境电商发展。

3.4 跨境电商需求或有望持续增长

全球电商市场渗透率提升,欧美电商市场增速快,跨境电商需求持续增长。

3.5 航空货运运力有限,2024 年运费平稳增长

航空货运运力有限,跨境电商需求增长带动运费平稳上升。

3.6 重点公司:东航物流和国货航

东航物流和国货航作为航空物流龙头,受益于跨境电商需求增长,跨境电商物流业务快速增长。

第四章 风险因素

风险因素包括全球经济波动、出海国家政策变化、“一带一路”推进不及预期、地缘政治风险、集装箱船运力投放超预期、国际贸易政策不确定性、油价大幅上涨和人民币贬值等。第一章 供应链服务:企业产能出海带来国际供应链服务需求

1.1 人口红利减弱带动产业链转移,关税预期加速中国企业出海

1.1.1 特朗普 1.0 时期:我国出口短期抢运,中长期结构性转移

特朗普时期关税提升导致我国出口商品短期抢运,中长期向新兴经济体转移,加速企业海外建厂。

1.1.2 成本驱动叠加关税预期,中国企业加速海外建厂

人口红利减弱和产能过剩促使中国企业加速海外建厂,特别是新能源汽车产业链,关税预期进一步加速海外布局。

1.2 伴随中国企业走出去,第三方供应链服务出海方兴未艾

中国企业出海依赖专业第三方供应链服务,国内物流品牌因信任度和合作经验具有先发优势,出海物流市场广阔。

1.3 重点推荐顺丰控股:综合大物流龙头,国际业务带来新增长曲线

顺丰控股国际业务毛利率高,市场空间大,借力鄂州机场,国际业务有望加速发展,成为新增长曲线。

1.4 产业端关注菜鸟智慧物流:电商洞察+科技实力奠定独特基因

菜鸟智慧物流拥有深厚的电商洞察力和科技实力,跨境电商物流领先,随中国企业出海,国际业务有望迎来发展机遇。

第二章 集运及港口:一带一路国家贸易或带来集运维稳

2.1“一带一路”合作国的消费升级具备广阔空间,支撑相关货运需求

“一带一路”合作国消费升级,特别是亚洲和非洲地区,年轻人口结构支撑长期消费力增长,货运需求广阔。

2.2“一带一路”合作国相关需求有助于消化国内过剩的产能

对“一带一路”合作国出口增加有助于消化国内过剩产能,进出口金额持续增长,特别是拉丁美洲和非洲地区。

2.3 对港航业的影响:下行风险有限,我们预计需求整体或维持平稳

“一带一路”合作国贸易支撑集装箱航运和港口吞吐量,航程长于中美航线,航运需求稳健,下行风险有限。

2.4 建议关注:中远海控、青岛港、招商港口

中远海控、青岛港、招商港口受益于“一带一路”贸易增长,货运量和业绩稳健增长,分红回报高,具有投资价值。

第三章 国际空运物流:基于亚洲电商低价,跨境电商需求或持续提升

3.1 亚洲电商消费品价格低具备性价比

亚洲国家制造业发达,供应链完善,物流成本低,电商消费品价格优势明显,具有高性价比。

3.2 欧美地区网购需求增加,电商零售额提升较快

欧美地区网购需求增加,电商零售额快速增长,但电商渗透率仍低于中国,市场潜力大。

3.3 跨境电商物流链路打通,美国 80 美元下商品免检免关税,具备可行性

跨境电商物流链路成熟,美国80美元以下包裹免税政策降低跨境小包直邮成本,助推跨境电商发展。

3.4 跨境电商需求或有望持续增长

全球电商市场渗透率提升,欧美电商市场增速快,跨境电商需求持续增长,特别是服饰鞋包、家居家纺等消费品。

3.5 航空货运运力有限,2024 年运费平稳增长

航空货运运力有限,跨境电商需求增长带动运费平稳上升,大型货机比重需进一步提升。

3.6 重点公司:东航物流和国货航

东航物流和国货航作为航空物流龙头,受益于跨境电商需求增长,跨境电商物流业务快速增长,成为重要创收来源。

第四章 风险因素

风险因素包括全球经济波动、出海国家政策变化、“一带一路”推进不及预期、地缘政治风险、集装箱船运力投放超预期、国际贸易政策不确定性、油价大幅上涨和人民币贬值等,需关注其对企业出海和物流服务的影响。

该报告主要关注名创优品在兴趣消费零售领域的出海表现。名创优品在中国以超过3000家门店和7.7%的市场份额占据龙头地位。其海外GMV表现持续亮眼,尤其是美国直营市场表现优异。报告预测了名创优品的国内外增量空间,并给出了盈利预测和投资评级。

查看全文我们重点看好 2025 年 AI 应用端的投资机会。模型层面,o1 引领大模型发展新范式,新的 Scaling Law 有望驱动模型能力进一步提升,同时对于技术创新、工程能力和算力提出更高要求。竞争格局方面,海外头部大厂模型竞争格局已经收敛,国内大模型厂商集中度有望提升。...

查看全文随着近二十年来,中国经济社会的发展,中国已成为全球第二大的单一医药市场,当前国内医药需求增长面临较多宏观层面约束,我们预计未来五年国内医药市场维持高个位数增长。因此,我们有必要关注增速相对更快的海外新兴市场。

查看全文

您好!请登录